- L'illusion de croire que Citigroup et d'autres établissements financiers sont redevenus bénéficiaires depuit le début de l'année. Cela est faux et les prochaines semaines vont rapidement se charger de faire revenir les marchés sur terre. Et j'ajoute à cela que des mauvaises surprises comme de nouvelles faillites d'établissements bancaires ou de crédit immobilier sont probables.

- L'illusion également des bonnes nouvelles macro-économiques. Pourtant ce à quoi nous assistons depuis quelques jours avec la publication des statistiques économiques aux Etats-Unis ne marque en rien un retour à la croissance ni même le début d'une légère reprise économique. Les marchés veulent croire que ces statistiques prouvent que nous avons touché le fond (peut-être) mais oublient surtout qu'elles montrent la profondeur de la crise. Ces statistiques sont en effet souvent les plus mauvaises depuis la fin de la Seconde Guerre mondiale. Alors peut-être, je dis bien peut-être, touchons nous le fond mais la véritable question que les marchés doivent se poser désormais c'est : combien de temps allons-nous y rester ?

- Mais tout cela n'est finalement pas si grave au regard de l'illusion suprême. Celle qui consiste à croire que le salut viendra de la multiplication des plans de relance au niveau des Etats.

http://www.rebelles.info/article-23521805.html) :

"Depuis le départ j'ai critiqué le plan Paulson (voir notre dossier Crise financière ainsi que les dernières brèves du jour). Je suis aujourd'hui convaincu que ce plan ou les interventions identiques sous des formes déguisées en Europe auront aggravé cette crise. Car il n'y a pas que les spéculateurs qui peuvent créer des bulles. Les Etats également. Alors que les Etats-Unis ou les Etats européens étaient déjà endettés jusqu'au cou voilà qu'ils se lancent à corps perdu dans le sauvetage des banques en engraissant leurs dettes publiques en engageant des milliers de milliards. Contrairement a ce qui se dit un peu partout je suis persuadé que ces dépenses folles non seulement ne permettront pas d'empêcher la récession mais qu'elles n'auront fait que prolonger la maladie à l'origine de cette crise en maintenant artificiellement en vie ceux qui auraient du payer pour leurs fautes. Plutôt que racheter les actifs pourris des subprimes il fallait avoir le courage et prendre le risque de couper les branches pourries. Que cette bulle des déficits publics vienne à crever et alors... ". Aujourd'hui, je ne retire aucune ligne d'autant plus que la situation n'a fait qu'empirer avec les dernières mesures de la nouvelle administration américaine.

Or le 02 mars de cette année voici ce que Warren Buffet a déclaré : "Lorsque l'histoire financière de la décennie sera écrite, on parlera certainement de la bulle Internet de la fin des années 1990 et de la bulle immobilière des années 2000. Mais la bulle des bons du Trésor américains observée fin 2008 devrait être regardée comme tout aussi extraordinaire". Or nous savons ce qu'il est advenu des deux premières bulles... Si Warren Buffet commence, enfin, à s'inquièter de cette dernière c'est qu'il s'est produit au début de l'année un événement important dont j'avais parlé dans mes brèves du jour du 11 janvier (http://www.rebelles.info/article-26581943.html). L'événement capital de ce début d'année n'a pas été l'investiture de Barack Hussein Obama mais l'incapacité de l'Allemagne à lever les 6 milliards en obligation d'Etat auprès des marchés. Si les investisseurs devenaient plus frileux, même vis-à-vis de la dette des Etats jugés sûrs comme l’Allemagne, comment la France, qui ne cesse de s'endetter, pourrait-elle financer ses nouvelles dépenses astronomiques si elle ne pouvait compter sur les marchés ?

Malgré l'avertissement de ces derniers la politique de l'autruche s'est poursuivie. Depuis Barack Hussein Obama a lancé un plan de relance de plus de 800 milliards de dollars. Quant à Tim Geithner, le secrétaire au Trésor de l'administration Obama, il a présenté en mars un nouveau plan de sauvetage des établissements financiers, après les deux qu'avait mis en œuvre son prédécesseur Henry Paulson, en mobilisant 500 à 1.000 milliards de dollars pour racheter les créances douteuses de l'immobilier. Le rédacteur en chef de "La Tribune", François Lenglet, a parfaitement résumé la situation : "Le roi Danaos eut cinquante filles, les Danaïdes, qui furent condamnées à remplir un tonneau percé pour l'éternité, pour avoir commis des atrocités - elles avaient tué leurs maris le soir même de leurs noces. Ce que la mythologie grecque ne dit pas, c'est que les Danaïdes avaient un frère : Tim Geithner, le secrétaire au Trésor de l'administration Obama. Ce financier remplit, lui, le bilan des banques, avec l'argent des contribuables qui file entre les lames disjointes d'une barrique vermoulue."

Comme les Autruches n'ont font qu'à leur tête les marchés, dans leur grande bonté, ont lancé la semaine dernière un nouvel avertissement (le dernier ?). L’État britannique voulait emprunter comme il le fait régulièrement auprès des investisseurs institutionnels. Mais ces derniers n’ont pas répondu présents et l’émission de 1,75 milliard de livres n’a pu être placée en totalité. Une première depuis 1995 pour ce type d’emprunt. Et cela au moment ou la dette publique britannique explose comme celle de la plupart des États. Aux Etats-Unis la FED, banque centrale américaine, a du en venir... à acheter les bons du trésor US car elle sait que les marchés ne sont déjà plus capables d'absorber les emprunts d'Etats qui se multiplient. Pour résumer la situation cela revient à ce que les initateurs de la dette rachettent leur propre dette en faisant marcher la planche à billets. Ce qui revient peu ou prou à fabriquer de la fausse monnaie. On marche vraiment sur la tête.

Mais cette frilosité des marchés veut dire qu'à l'avenir on sait déjà que toutes les dettes d’Etat ne pourront pas forcément être souscrites. Par conséquent la banqueroute guette de nombreux Etats. On comprend mieux pourquoi il est illusoire d'attendre de la multiplication des plans de relance une lumière au bout du tunnel. C'est tout le contraire. Ces plans risquent de provoquer un éboulement.

L'économiste Steen Jakobsen est celui qui résume le mieux mon état d'esprit. Pour lui comme pour moi il ne faut rien attendre de ces plans : "L'Etat résout un problème de dette en rajoutant de la dette. Il faut revoir les manuels d'economie ! ".

.......................................................

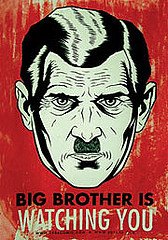

Robeson and other Americans who were duped by the communist leaders - like playwright George Bernard Shaw - were called "useful idiots" by Lenin and Stalin. "Idiots" because they couldn't see the communists for the tyrants they were, "useful" because those tyrants could use them to spread propaganda to the West.

Idiots were not just useful for the USSR....

Today, in modern America, there are useful idiots on the right who blindly support anyone who attacks Obama because Obama is a so-called "liberal".

Equally, there are useful idiots on the left who blindly support Obama and try to defend his bailouts of the financial giants, his escalation of the Afghanistan war, his defense of Bush administration torturers and war criminals, and other indefensible acts because they think he is the great liberal savior.

Stalin's useful idiots - like Robeson - were blind to the reality of what the communist tyrants were actually doing. They were too caught up in ideas about what was happening, instead of looking at the effect of the actual policies being carried out.

Those on both the left and the right who fall for the rhetoric of the Democratic and Republican party leaders are useful idiots who are failing to look at the effect that those parties' policies are actually having.

No comments:

Post a Comment